2023年10月1日から導入されるインボイス制度は、個人事業主を含む売上1,000万円以下の消費税の免税事業者に大きな影響を及ぼします。

この制度が導入されると、消費税の免税事業者である個人事業主がそのまま免税事業者として続けると、取引の減少や廃業のリスクが高まる可能性があります。

私達、Fintax税理士法人も税理士として個人事業主の方や小規模事業者様から様々な御相談をいただきます。そこで、今回はインボイス制度の導入により「個人事業主が登録しないとどうなる?」かを分かりやすく解説させていただきます。

まず、インボイス制度とは、消費税の仕入税額控除を計算するための新たな方式で、適格請求書(インボイス)を用いて消費税の仕入税額控除を計算し、証拠資料として保存する仕組みです。この制度の導入により、適格請求書を発行できない事業者からの取引に対する仕入税額控除ができなくなります。

そのため、現在免税事業者の個人事業主は、インボイス制度に対応するために消費税の課税事業者になるか、あるいは免税事業者のままでいるかの選択を迫られます。課税事業者になる場合は消費税の納税義務が発生しますが、免税事業者のままでいる場合は取引減少などの影響が懸念されます。

このような背景から、個人事業主や小規模事業者は、インボイス制度の導入に向けてどのように対応すべきか、またその影響をどのように受け止めるべきかを御説明しますね。

インボイス制度とは

消費税の適正な納付を行うこと

2023年10月1日から導入されるインボイス制度は、消費税の仕入税額控除の新たな方式であり、消費税の適正な納付を実現するための重要な制度です。

仕入税額控除とは、売上の消費税額から「仕入れや経費の消費税額」を差し引くことで、取引段階での消費税の累積を防ぐための制度です。インボイス制度の導入により、事業者間の取引での消費税額を正確に把握することが可能となります。

具体的には、買い手側は仕入税額控除の適用を受けるために、売り手からインボイス(適格請求書)を要求し、これを保存する必要があります。一方、売り手側は、買い手からインボイスを求められることがあるため、インボイス制度に登録し、「適格請求書発行事業者」になることを検討する必要があります。

このように、インボイス制度は消費税の適正な納付を実現するための重要な制度であり、事業者はこの制度を理解し、適切に対応することが求められます。

インボイス制度が導入された理由

2019年10月の消費税率引き上げと同時に導入された軽減税率が、インボイス制度導入の背景にあります。軽減税率は、酒類や外食を除く飲食料品などに適用され、これにより消費税に10%と8%の税率が混在する状態となりました。

この混在状態は、消費税の納税額を算出する際に、商品毎にどの税率が適用されるのかを明確にしなければいけなくなりました。ここで、商品に課されている消費税率や消費税額を請求書内に明記し、消費税を正確に把握するための制度として導入されるのがインボイス制度です。

インボイス制度の導入により、売手は納税が必要な消費税額を明確に受け取り、買手は納税額から控除される消費税額を明確に支払うという関係が確立されます。

このように、インボイス制度は複数の消費税率の混在による混乱を解消し、消費税の適正な納付を実現するための重要な制度なんです。

消費税における免税事業者と課税事業者

すべての事業者は消費税の観点から免税事業者と課税事業者のどちらかに分類されます。

基準期間(前々年)の課税売上高が1,000万円以下の場合、事業者は消費税の納税が免除される免税事業者となります。ただし、特定期間(前年1月1日〜6月30日)の課税売上高が1,000万円超の場合は課税事業者となります。

免税事業者は消費税の納税義務がないため、取引先との取引で発生した消費税を益税としてそのまま得ることができます。

消費税が免税となる要件

- 基準期間(前々年*)の課税売上高が1,000万円以下

(*)その課税期間の基準期間の課税売上高が1,000万円以下であっても、特定期間(前年1月1日〜6月30日)の課税売上高が1,000万円超の場合、課税事業者となるなお、課税売上高に代えて、給与支払額の合計額により判定することも可能

出典:国税庁「No.6531 新規開業又は法人の新規設立のとき」

一方、免税事業者の条件に当てはまらない事業者は課税事業者となり、消費税の納税が義務付けられます。課税事業者は、「売上時に受け取った消費税額」から「仕入や経費にかかった消費税額」を差し引くことができます。これを消費税の仕入税額控除といいます。

このように、消費税における免税事業者と課税事業者の違いを理解することは、事業者が適切な税務対策を行うために重要です。

売上1,000万円以下の免税事業者

インボイス制度導入で受ける影響

インボイス制度の導入に伴い、課税売上が1,000万円以下の免税事業者にはさまざまな影響が考えられます。

ここでは、免税事業者のままでいた場合と、インボイス制度に対応するために課税事業者になった場合で、それぞれの影響を解説します。

免税事業者のままでいた場合の影響

インボイス制度の導入により、免税事業者のままでいると、取引先の消費税負担額に影響が出る可能性があります。具体的には、以下のような影響が考えられます。

- 既存の取引が減少する

- 取引額の値下げ交渉が行われる

- 新規の取引の獲得が難しくなる

これらは、取引先が消費税の仕入税額控除を受けるためには、取引相手が適格請求書発行事業者である必要があるからです。免税事業者のままでいると、その要件を満たせないため、取引先から消費税分の値下げなどが求められる可能性があります。

ただし、取引先から大幅な値下げを強要することは独占禁止法で禁止されており、取引先と双方の意向を確認し、適切な対応を行うことが求められます。

出典:公正取引委員会 免税事業者及びその取引先のインボイス制度への対応に関するQ&A

課税事業者になった場合の影響

インボイス制度に対応するために課税事業者となる場合、適格請求書発行事業者として登録された日の売上分から消費税の納税義務が発生します。具体的な影響は以下の通りです。

- 消費税の納税義務が発生

適格請求書発行事業者として登録された日の売上分から消費税の納税義務が発生 - 登録申請の期限

インボイス制度導入と同時に適格請求書発行事業者であるためには、2023年9月30日までに登録申請が必要

これらの影響を理解し、適切な対応を行うことが求められます。課税事業者となることで新たに発生する消費税の納税義務は、事業運営における重要な負担となります。そのため、適切な対応と計画が必要となります。

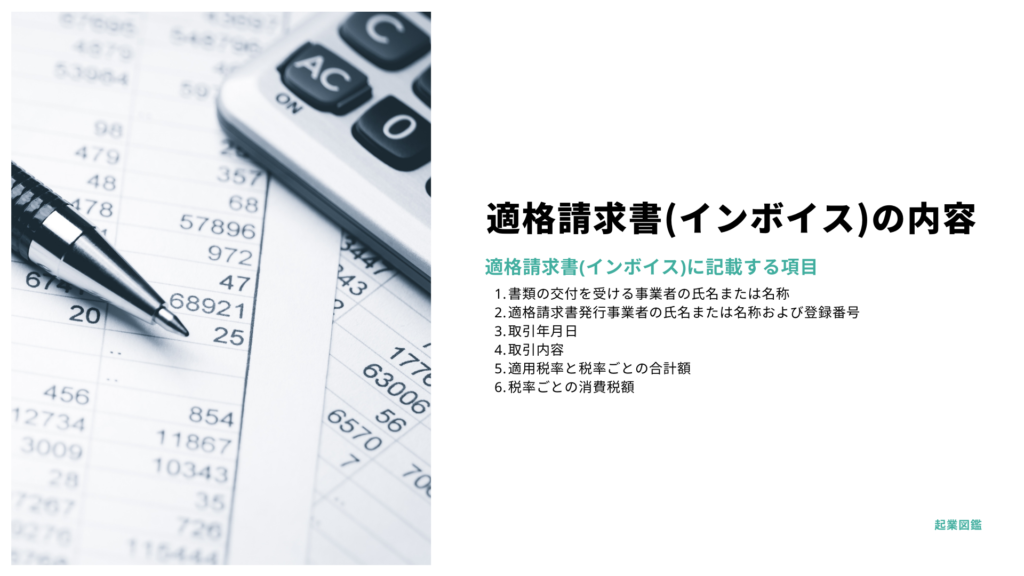

適格請求書(インボイス)の内容

適格請求書(インボイス)は、売り手から買い手へ、適用税率や消費税額を明示するための重要な文書です。これは、「区分記載請求書」に「登録番号」、「適用税率」、「消費税額等」の情報が追記された形式の書類やデータを指します。

現在、国から提供される特定の書式は存在しないため、売り手側は独自のフォーマットを作成する必要があります。基本的な区分請求書に「登録番号、適用税率、消費税額」の項目を追加することで、適格請求書の基準を満たすことができます。

特に、消費税を除く売上が1,000万円以上の課税事業者は、この要件を満たした適格請求書(インボイス)の発行が必須です。

次にも詳細を記載していますが、適格請求書(インボイス)に記載が必要な「適格請求書発行事業者の登録番号」は、税務署から発行されます。この登録番号のない事業者はインボイスを発行できません。

そのため、適格請求書(インボイス)を発行したい方は、なるべく早くにインボイス制度への登録と準備を進めることが推奨されます。

適格請求書(インボイス)に記載する項目

適格請求書(インボイス)は、消費税の適用税率や消費税額を明確に伝えるための重要な文書です。特定の定型書式は存在せず、次の必要な項目が全て記載されていれば適格請求書として認められます。

適格請求書には記載が必要な6つの項目

- 書類の交付を受ける事業者の氏名または名称

請求書を受け取る事業者の名前や企業名を明記します。 - 適格請求書発行事業者の氏名または名称および登録番号

請求書を発行する事業者の名前や企業名、そして税務署から発行された登録番号を記載します。 - 取引年月日

取引が行われた具体的な日付を記入します。 - 取引内容

取引の詳細な内容を具体的に記述します。 - 適用税率と税率ごとの合計額

適用される消費税の税率と、その税率に基づく取引の合計額を記載します。 - 税率ごとの消費税額

適用される消費税の税率ごとの消費税額を明記します。

先ほども御紹介した、適格請求書発行事業者の登録番号は、税務署から発行されます。この登録番号のない事業者はインボイスを発行できません。

したがって、適格請求書発行事業者として登録し、登録番号を取得することが、インボイス制度に適応するための重要なステップとなります。

インボイス制度導入

個人事業主が登録しないとどうなる?

消費税を除く、課税売上高が1,000万円以下の事業者は、通常、消費税の納税義務がなく、これらの事業者は免税事業者と呼ばれます。

インボイスの発行が義務付けられるのは、消費税を除く課税売上高が1,000万円以上の課税事業者のみです。そのため、「消費税を除く課税売上高が1,000万円以上の課税事業者」に該当しない個人事業主は、免税事業者となり、インボイス制度への登録を行わなくても問題ありません。

しかし、免税事業者はインボイス(適格請求書)を発行できないため、課税事業者は免税事業者との取引において消費税の仕入税額控除が適用されません(一部経過措置あり)。

仕入税額控除が適用されないと、課税事業者は免税事業者が負担すべきだった消費税も支払うことになり、結果として免税事業者との取引が損失につながる可能性があります。そのため、課税事業者は免税事業者との取引を減らす可能性があります。

つまり「免税事業者である個人事業主の方が、インボイス制度に登録しないとどうなるか?」という御質問には、課税事業者から取引金額の値下げ交渉をうけたり、取引額が減少する可能性があります。

しかし、免税事業者として活動している個人事業主の方でも適格請求書発行事業者登録簿に登録し、適格請求書発行事業者になれば、適格請求書(インボイス)を発行できます。

ただし、登録日から課税期間の末日までの期間に発生した消費税の申告が必要となります。これにより、消費税を納めるための経理処理が煩雑化する可能性があります。この経理作業の煩雑化を避けるためには、簡易課税制度の検討が有効です。

簡易課税制度を選択するメリット

簡易課税制度は、消費税の計算を簡素化するための制度で、前々年の課税売上高が5,000万円以下の事業者が適用できます。この制度を適用するためには、「消費税簡易課税制度選択届出書」を所轄の税務署長へ提出する必要があります。

この制度の大きな特徴は、仕入控除税額を「みなし仕入れ率」で計算する点です。事業の種類によって定められたみなし仕入れ率を用いて、仕入控除税額を求めます。具体的なみなし仕入れ率は以下の通りです。

| 事業区分 | 該当する事業 | 該当する事業 |

|---|---|---|

| 第1種事業 | 卸売業(ほかの者から購入した商品をその性質、形状を変更しないでほかの事業者に対して販売する事業) | 90% |

| 第2種事業 | 小売業(ほかの者から購入した商品をその性質、形状を変更しないで販売する事業で第1種事業以外のもの)、農業・林業・漁業(飲食料品の譲渡に係る事業) | 80% |

| 第3種事業 | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業(製造小売業を含む)、電気業、ガス業、熱供給業および水道業 | 70% |

| 第4種事業 | 第1種事業、第2種事業、第3種事業、第5種事業、第6種事業を除いた飲食業など | 60% |

| 第5種事業 | 運輸通信業、金融・保険業、サービス業(飲食店業に該当する事業を除く) ※第1種事業から第3種事業に該当する事業を除く | 50% |

| 第6種事業 | 不動産業 | 40% |

この制度を選択すれば、課税標準額に対する消費税額にみなし仕入率をかけるだけで、仕入控除税額を求めることができます。これにより、税額の計算が簡単になり、みなし仕入率の税額によっては納税額を節約できる可能性があります。

ただし、簡易課税制度はインボイス制度とは別の手続きです。それぞれの制度には、それぞれのメリット・デメリットがありますので、自身の事業状況に合わせて最適な選択をすることが重要です。

もし個人事業主の方でインボイス制度への対応に困っている方は、弊社Fintax税理士法人でも御相談にのっていますので、気軽にお問合せください。税務の専門家である税理士として、皆さんの事業にあった適切な対応方法を御説明させていただきます。

インボイス制度導入前の準備

個人事業主が検討・対処すること

個人事業主の方の「主な取引先が課税事業者か免税事業者か」によって、検討・準備することが異なります。

準備すること

主な取引先が課税事業者

主な取引先が課税事業者である個人事業主は、インボイス制度導入に伴い、いくつかの重要な準備を行う必要があります。

- 適格請求書発行事業者への登録:取引先が課税事業者である場合、適格請求書を発行できるようになるためには、適格請求書発行事業者として登録する必要があります。これにより、取引先はあなたとの取引にかかる消費税の仕入税額控除を行うことができます。

- 消費税の納税準備:免税事業者が適格請求書発行事業者になると、消費税の納税義務が発生します。これは、自身の事業における税負担が増加する可能性があるため、事前に把握しておくことが重要です。

- 経理処理の見直し:消費税の納税義務が発生すると、経理処理がより複雑になる可能性があります。これに対応するためには、経理処理の見直しや、必要に応じて専門家の助けを借りるなどの対策が必要です。

これらの準備を行うことで、個人事業主の方も課税事業者との取引をスムーズに続けられる可能性が高くなります。なお、これまで免税事業者だった個人事業主の方が適格請求書発行事業者になる場合、消費税の納税義務が発生します。

そのため、個人事業主の方の事業における税負担がどの程度になるのかは事前に把握しておきましょう。

準備すること

主な取引先が免税事業者

主な取引先が免税事業者である場合、または一般消費者に対する商売を行っている場合、適格請求書(インボイス)の発行や保存は必要ありません。

これは、免税事業者や一般消費者が消費税の仕入税額控除を行う権利がないためです。そのため、これらの事業者には、免税事業者のままで事業を運営することに大きな影響はありません。

また、取引先が簡易課税選択事業者である場合も、適格請求書(インボイス)は不要です。簡易課税制度を選択した事業者は、消費税の仕入税額控除を行うことができないため、適格請求書の発行は必要ありません。

特に個人事業主の方々は、免税事業者の場合が多いと思います。まずは主な取引先様がインボイス制度に対して「課税事業者」となるか「免税事業者」となるかを確認してみてください。

主な取引先の状況によって、皆さんが対応するべき事項が変わってきます。もし主要なお取引先様からインボイス制度への対応を求められた場合に、対応方法が分からない場合は弊社Fintax税理士法人でも御相談にのっていますので、気軽にお問合せください。

税務の専門家である税理士として、皆さんの事業にあった適切な対応方法を御説明させていただきます。

免税事業者の個人事業主

適格請求書発行事業者になるステップ

最後に免税事業者が「適格請求書発行事業者」になる場合に必要な手続きを順番に御紹介しますね。

免税事業者の個人事業主が適格請求書発行事業者になる場合の手続き

- 適格請求書発行事業者の登録申請

- 発行した適格請求書の写しを保存

- 仕入れにかかる適格請求書とそれ以外がわかる帳簿の作成

- 消費税の確定申告

適格請求書発行事業者の登録申請

適格請求書の発行申請方法は、郵送とe-Taxの2通りです。

郵送で登録申請する場合

郵送の場合は、「適格請求書発行事業者の登録申請書」に必要事項を記入した後、管轄のインボイス登録センターに郵送します。管轄のインボイス登録センターの所在地は国税庁のHPから確認できます。

e-taxで登録申請する場合

e-Taxから申請する場合には、マイナンバーカードなどの電子証明書・利用者識別番号・e-Taxソフトを事前に用意してください。e-Taxからの申請は質問事項に答えていくだけで適格請求書発行事業者の登録申請が完了します。

申請が完了したら登録通知書が交付されます。登録通知書は再発行できないため、郵送で受け取る場合は紛失しないように注意しましょう。

なお、インボイス制度導入の2023年10月1日から適格請求書発行事業者になるためには、2023年9月30日までに申請が必要です。

適格請求書発行事業者の登録日時を2023年10月2日以降に設定したい場合は申請時にその旨を記載します。

発行した適格請求書の写しを保存

適格請求書発行事業者の登録が完了したら、取引先からの依頼に応じて要件を満たした適格請求書を発行し、発行した適格請求書の写しを保管します。

仕入れにかかる適格請求書とそれ以外がわかる帳簿の作成

インボイス制度に対応した帳簿を作成します。記載事項は現行の区分請求書に対応したものと同様で、適格請求書への記載が義務付けられている登録番号などの記載は不要です。

帳簿への記載事項

- 仕入先の氏名または名称

- 仕入年月日

- 取引内容および税率

- 課税仕入額

出典:国税庁「適格請求書等保存方式(インボイス制度)の手引き」

消費税の確定申告

上述したように、適格請求書発行事業者になった場合、消費税の納税が必要になります。申告や納税が遅れてしまうと延滞税などのペナルティが課せられるため、早めに準備を進めましょう。

消費税の申告期間や納付期限は以下のとおりです。

| 課税対象期間 | 1月1日~12月31日 |

| 申告期間 | 課税対象期間の翌年1月1日~3月31日 |

| 納付期限 | 課税対象期間の翌年3月31日 |

| 提出書類(*) | ・消費税及び地方消費税の確定申告書第一表及び第二表 ・税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表 ・課税売上割合・控除対象仕入税額等の計算表 ・マイナンバーカードまたはマイナンバーを確認できる本人確認書類 |

| 提出方法 | ・e-tax ・所轄の税務署に郵送 ・所轄の税務署の受付に持参 |

(*)本則課税と簡易課税で書類が分けられているため、申請時に必ず確認しましょう。

出典:国税庁「消費税及び地方消費税の確定申告の手引き・様式等」

登録しないとどうなる?

まとめ|インボイス制度の個人事業主への影響

今回は2023年10月1日から導入されるインボイス制度について、個人事業主の方が「どのように対応すべきか」と「対応する場合の手順」を御説明させていただきました。

特に「登録しないとどうなるのか」については、個人事業主の方で不安に感じている方も多いと思います。

まずは主な取引先が課税事業者か免税事業者か、個人事業主として働かれている御自身が課税事業者か免税事業者かを確認していただきたいと思います。

そのうえで、お取引先様が課税事業者の場合に、どのような対応方針とされているかを確認されると、個人事業主の方の対応方針も見えてくると思います。

本記事で御紹介した、免税事業者と課税事業者の違いやインボイス制度の影響は次の通りでした。

- 免税事業者と課税事業者

- 基準期間(前々年)の課税売上高が1,000万円以下の場合、事業者は消費税の納税が免除される免税事業者となる

- 免税事業者の条件に当てはまらない事業者は課税事業者となり、消費税の納税が義務付けられる

- インボイス制度の影響

- 免税事業者のままでいると、取引先から消費税分の値下げなどが求められる可能性がある

- 課税事業者となる場合、適格請求書発行事業者として登録された日の売上分から消費税の納税義務が発生する

- 個人事業主への影響

- 課税売上高が1,000万円に満たない個人事業主は、課税事業者から取引金額の値下げ交渉をうけたり、取引額が減少する可能性がある。

- しかし、免税事業者として活動している個人事業主でも適格請求書発行事業者登録簿に登録し、適格請求書発行事業者になれば、適格請求書(インボイス)を発行できる。

もし皆さんの事業内容に応じて、インボイス制度への対応要否や対応方法を相談されたい場合は、弊社Fintax税理士法人に気軽にご相談ください。