こんにちは。

起業図鑑 編集部です。

この記事を読まれている方は、副業として始めた事業で一定の金額を稼いでいる方や、これから事業を立ち上げて個人事業主になるか、悩んでいる方ではないでしょうか。

この記事では、創業支援や起業融資に強いFintaxの税理士が、皆様の抱えている課題について一つずつ解説していきます。

今回は次のような悩みに関して、創業融資支援・税務相談のプロの目線からお答えします。

- 副業として細々と事業を継続するべきか、個人事業主として開業するべきか判断基準を知りたい

- 会社員をしながら個人事業主になれるか知りたい

- 個人事業主が向いている人の特徴を知り、自分もできるか知りたい

- 個人事業主になった時に、直面するかもしれない課題やリスクを知りたい

もし一つでも当てはまる、気になる情報があると思っていただいた方は、ぜひこの記事を参考にしてくださいね!

個人事業主とは?

副業や自営業の違い

多くの方は、組織に所属し、会社から給与が支給される「会社員」として働かれているのではないでしょうか?

「個人事業主」とは、法人として会社を設立せずに、事業を個人で営み、収入を得ている方々のことを指します。よく混同する言葉で「自営業」があります。自営業も自ら事業を営み、収入を得ている人のことを指すため、自営業と個人事業主の違いはあまりありません。しかし、自営業は、法人化している会社を経営する方や、家業を継いだ方なども含むため、個人事業主より広義の意味となります。

また、「副業」とは、本業がありながら別の仕事をすることを指します。つまり、副業をすることで収益を得ている場合は、副業で個人事業主になることも可能です。ここで指す「本業」は、メインの収入源であり、多くの場合、一番労働時間を費やしている仕事を指しています。

個人事業主として開業申請する場合と、しない場合の違い

個人事業主は、個人で事業を営んで収入を得ている人を指します。しかし、個人事業主の中にも2つのタイプがあります。

1つ目のタイプは、「会社員をしながら、副業として開業申請した個人事業を営む」場合です。これは、税務署に「開業届」を提出して、事業を登録している場合となります。

2つ目のタイプは、「会社員をしながら、個人事業主登録しない(開業届を出さない)で副業」する場合です。

どちらのタイプも個人事業主と呼ぶことができますが、それぞれに大きな違い2つがあります。

個人事業主として開業申請する場合

所得税の区分が変わる

開業申請している場合、所得税の区分は原則として「事業所得」となります。一方で、開業申請しない場合、所得税の区分は、「雑所得」になります。

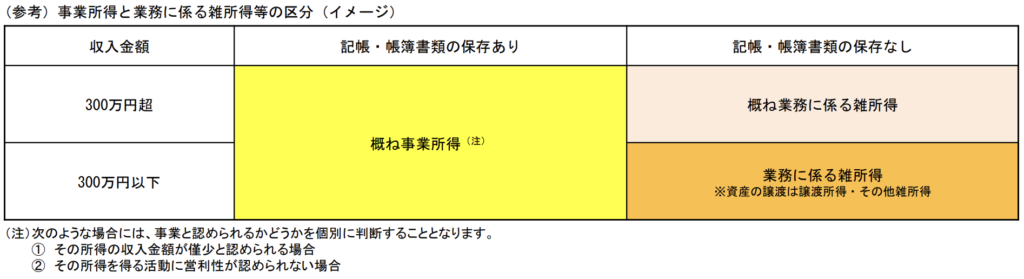

なお、2022年に国税庁は、所得税基本通達の改正案を公表しました。改正案によると、「2022年以降は、(副業収入が)300万円以下の場合、事業所得ではなく雑所得とする(出典:)」という改正案となっています。

この改正案に対して、7,000件以上の反対意見などが届きましたが、2022年10月より施行されることとなりました。なお300万円以下の収入でも、「帳簿書類の保存」があれば、事業所得として認めてもらえるため、事業の大小に関わらず帳簿書類を用意する必要があります。

なぜ、事業所得に基準が設けられたことに対して多くの意見が集まったのでしょうか?それは、事業所得が、雑所得と比較して、税制上の優遇措置を取れるからです。

そもそもこの法改正の背景には「副業収入について、これまで明確な基準が無かったため、<所得区分>を、(「雑所得」とせずに)「事業所得」とすることで、赤字分を本業の所得と「損益通算」したり、青色申告の特別控除を受けるなど、節税スキームに使われることが問題視されていた」と言われています。

副業を認める企業が増える中で、国税庁がメスを入れ、副業で得られる収益に関しても適切な納税が行われるようになりました。

実際に副業が世の中に浸透する中で次のような不正な

事業所得の場合、売上から経費を引くことが出来るようになります。個人事業主は、年間の課税所得(売上から各種経費を差し引いた金額)に応じて計算される所得税を支払う義務があります。日本は累進課税制度を導入しているため、この課税所得額が大きければ大きいほど、所得税率も高くなり、納める税額も大きくなります。

雑所得だと、雑所得から経費を差し引いて課税所得を抑えることができません。しかし、

個人事業主の場合、売上ー経費=所得額になるため、経費の割合を増やすことができれば、ご自身が得る所得額が少なくなり、結果的に所得税が低くなるのです。

個人事業主として開業申請する場合

青色申告で確定申告できる

開業申請している個人事業主が確定申告をするときは、「青色申告」と「白色申告」のどちらかで申告することができます。

一方で、開業申請していない場合、「白色申告」の確定申告しか出来ません。

青色申告は、白色申告と比較して節税効果が高いことが知られています。後ほどご紹介する「個人事業主のメリット」で詳細をご紹介いたしますが、青色申告で確定申告をすると下記のような税制面でのメリットを得ることができます。

- 青色申告特別控除で、最大65万円の所得控除が利用できる

- 様々な経費計上制度が活用できる

(少額減価償却資産の一括経費処理、家事按分制度など) - 青色事業専従者給与で、家族の給与を経費として支払える

- 純損失の繰越(3年間赤字を繰越できる)・本業所得と副業所得で損益通算出来る

- それぞれの制度の詳細は本記事後半の「個人事業主のメリット」をご参照ください。

白色申告では、事前手続きが不要なので、個人事業主1年目の方など手軽に始めやすのですが、税制優遇率は低いことを覚えておきましょう。

なお、青色申告制度を活用するためには、開業届の提出だけでなく「所得税の青色申告承認申請書」の提出が必要となるので注意してください。詳しい説明は本記事の後半にて記載しています。

個人事業主になれない人・向いていない人の特徴

個人事業主の定義を明確にさせていただいたうえで、そもそも個人事業主になれない人や個人事業主が向いていない方をご紹介します。

個人事業主になれない人・向いていない人1

本業で副業禁止の会社員

もしあなたが本業として働いている企業が、副業を禁止している場合、個人事業主はおすすめできません。副業は法律で禁止されていませんが、各企業の就業規定にて定めることが出来ます。

日本経済団体連合会の2022年の調査では、現在70%以上の企業が副業を「認めている」または「認める予定」と回答しています。しかしながら、公務員や銀行員等の場合、インサイダー取引の対象となる可能性があるなどの理由から、会社の規定で副業を禁止している可能性があります。

あなたが勤務する会社の就業規則を事前によく確認しましょう。また、会社によっては事前申告制があり、事前に会社に申告をして承認を得られた副業は認めている会社もあります。就業規則に記載がない場合は、会社の人事部や上司に相談しましょう。

もし、副業が禁止にも関わらず副業する場合、説明責任を問われたり、懲戒処分になることもあるので、事前に確認をしてから始めてみてくださいね。

個人事業主になれない人・向いていない人2

時間があまりない

事業を自分で営むことは一定の時間を費やす必要があります。普段からあまり時間がないと感じている方の場合、個人事業主としての活動に割く時間を十分に割くことができないでしょう。

なお、時間があまりないと感じる方で、個人事業主になりたい場合は、趣味から事業をはじめてみることもおすすめです。趣味の延長線上で事業を立ち上げることができれば、時間を仕事に取られてしまっていると感じにくいのではないでしょうか。

例えば、趣味で作っている手芸や陶芸などのハンドクラフト製品をメルカリ等のプラットフォームで販売したり、趣味で得たスキルをココナラで販売することもできます。自分が趣味でやっていることがビジネスにつなげられないかは、副業に興味ある方は一度確認してみてくださいね!

個人事業主になれない人・向いていない人3

計画を立てることが苦手

経営する上では、事業に計画性を持つことは非常に重要です。顧客から依頼された納期通りにサービスや商品を提供することが出来なければ、あなたやあなたのビジネスに対する評価は下がってしまいます。提供相手が友人や家族などではなく、一般の顧客となるため、個人事業主を目指す方は計画管理スキルを必ず身につけましょう。

また、会社員をしながら個人事業主になる場合、限られた時間をいかに有効的に利用することが出来るかが鍵となります。物事の優先順位を決めて、スケジュールを立てるようにしましょう。

計画を立てる際は、スケジュール帳を活用すると良いでしょう。例えば、Google カレンダーやiPhoneにすでに入っているカレンダーなどでは、リマインダーをセットすることができます。計画を立てて、意識的に仕事を切り替えることで、作業の効率性をあげることができます。

副業をやってみたい方は、副業自体のスキルだけではなく、「副業をする為のスキル」も身につけられるように意識してみてくださいね!

個人事業主になれない人・向いていない人4

コミュニケーションが苦手

個人事業主は、待っていても仕事が始まりません。自ら営業したりクラウドソーシングに登録したりして、自分で仕事を取ってくる場面が多くあります。また、より良い条件にできるように交渉したり、分からないことを相談する場面も多いでしょう。

そのため、コミュニケーション能力も時に必要になるスキルです。また、特にあなたの事業が顧客と一緒に製品を作り上げるサービス(ウェブサイトの設計やYouTube動画の作成など)の場合、顧客の求める成果物を理解したり、予算や納期から出来ることと出来ないことを整理するためにも密なコミュニケーションが必要になります。

コミュニケーション方法は、対面だけではなく、SlackやChatworkのようなコミュニケーションツール、メール、電話など状況や相手に合わせて最適なコミュニケーション方法を活用するようにしてくださいね!

個人事業主になれない人・向いていない人5

モチベーションが低い

自分で解決したい課題があったり、達成したい目標がある方のほうが個人事業主に向いています。一定のモチベーションがないと、更によいサービスを提供したり、サービスや商品をアップデートしようと思えないかもしれません。

個人事業主は、みなさんが期待する収益に達するまで時間がかかることも多いです。実際に初めてみて、分かることや身に着けるスキルも多く、「分からない」「めんどくさい」という状況や気持ちを乗り越えるモチベーションが必要です。

なぜ、事業を立ち上げたいと思ったか、どのような方にサービスを提供したいか、改めて自らに問いかけてみましょう。周りの人に自分が達成したいゴールを話しておくのも中途半端な状態で辞めにくくなるのでオススメです。自分でモチベーションを保つことが苦手な方は周りの人にたくさん話して刺激をもらいましょう。

また、好きなことを事業にすることも大切です。自分が事業化しようとしている内容は自分が興味のあることかどうか、再度検討しましょう。

個人事業主になれない人・向いていない人6

ペーパーワーク(事務作業)が苦手

個人事業主を始めるためには、開業手続きが必要です。様々な書類を作成したり、帳簿を付ける必要もあります。また、年末には確定申告も必要になります。事務作業が苦手な方や、書類の整理が得意ではない方は、自分だけで個人事業主を始めるのに苦労することが多いかもしれません。

個人事業主は、毎年確定申告が必要となり、毎月の売上や経費などの管理や確定申告書類の作成を税理士さんに依頼しています。

税理士が、必要書類の作成や不足している書類・情報を整理し、期限内に伝えてくれたり、準備してくれるため、自分で納期を気にしながら書類を用意する必要がありません。一定の売上がたつようになったら、創業支援に実績の豊富な私達(FinTax税理士法人)に相談してください。

様々な業態で副業や起業された方への税務や創業支援実績をもとに皆様の悩みに真摯に応えさせていただきます。

個人事業主が向いている方の特徴

ここまで個人事業主が向いていない方の特徴をご説明しました。続いては、反対に個人事業主が向いている方やおすすめな方の特徴を御紹介しますね!これから副業や個人事業主として活躍したい!と考えている方は、ご自身の性格や特徴とあわせて自分に個人事業主が向いているかどうか考えてみてくださいね。

個人事業主が向いている人1

行動力がある

自分で事業を立ち上げようという意思があり、そこに向けて行動できる方は個人事業主として成功しやすく、向いていると言えるでしょう。会社員は、組織があり、上司がいて、仕事がふられることも多いでしょう(もちろん自ら価値の高い業務を生み出している方もいらっしゃると思います)

個人事業主の場合は、自分で仕事を創りだし、更にはその仕事の価値を高めていく必要があります。そして、仕事を創りだしたあとも、事業を継続・拡大するためには常にアップデートしていく必要があります。

人に言われて動くだけではなく、必要な行動を先読みして自ら動きだせる行動力のある方が向いています。

個人事業主が向いている人2

決断力がある

個人事業主は、上司がいないからこそ、自分で全て決断しなくてはいけません。事業を経営していく上では、事業方針から提供サービス、顧客ターゲット、価格設定など、様々な決断を必要とします。

悩みやすい性格の人は、自分の中での判断軸を持つと決めやすいかもしれません。事業を作ることは、わからないことも多いため、コミュニティに所属することもおすすめです。過去に同じ経験をした方に相談したり、同様な事業を支援した経験がある税理士に相談すると、アドバイスがもらえるかもしれません。

個人事業主が向いている人3

責任感がある

今までの話にも関連しますが、主体的に物事をすすめることが出来て、自分で責任を持つことが出来る人は個人事業主として働くことに向いています。個人事業主は自分の努力次第で成果がついてきます。

それは逆も同じで、自分が責任を持って最後までやり遂げない限り、なかなか結果がでないでしょう。他の人に任せることが出来ないからこそ、自分の行動一つ一つに責任を持つことが重要です。

「●●をやる」「今月の目標はコレ」と決めたら1つ1つ責任を持って行動していくこと、お客様から仕事を受注した際には期限通りに依頼された内容を納品すること、そうした責任感が大切になります。

誰もが最初からプロフェッショナルとして高い責任感があるわけではないと思いますが、まずは自分が決めた目標やお客様からの依頼に責任を持って取り組むようにしてみてくださいね!

個人事業主が向いている人4

副業収入が年間20万円以上ある

基本的に、副業所得の合計が年間20万円以上の方は、確定申告が必要になります。確定申告には白色申告と青色申告がありますが、個人事業主を目指す方は青色申告のほうが税制優遇面でおすすめです。

年間20万円以上稼いでいる方は、個人事業主になることで経費の計上が出来たり、支払う税金を削減することができます。個人事業主が得られるメリットは、本記事の後半で詳細にご説明してますので、ぜひ参考にしてくださいね!

個人事業主が向いている人5

継続的に事業を続けている

個人事業主は、事業で継続的に利益を上げている人のことを指します。つまり宝くじ等で一時的に利益を得た方などは含まれません。継続的に事業を続けてきた人、そしてこれからも続けることが出来る人は、個人事業主として開業届を出す意味があるでしょう。

事業を継続していくことも競合が出てきたり、お客様の都合で仕事内容が変わったり、新しいサービスが出てきたりなど、様々な変化があります。そうした変化に合わせて提供するサービスや商品を変えて、事業を継続できている方は個人事業主を始めることが向いていると言えます。

日本政策金融公庫「起業と起業意識に関する調査」

副業として個人事業主になる会社員は増えている

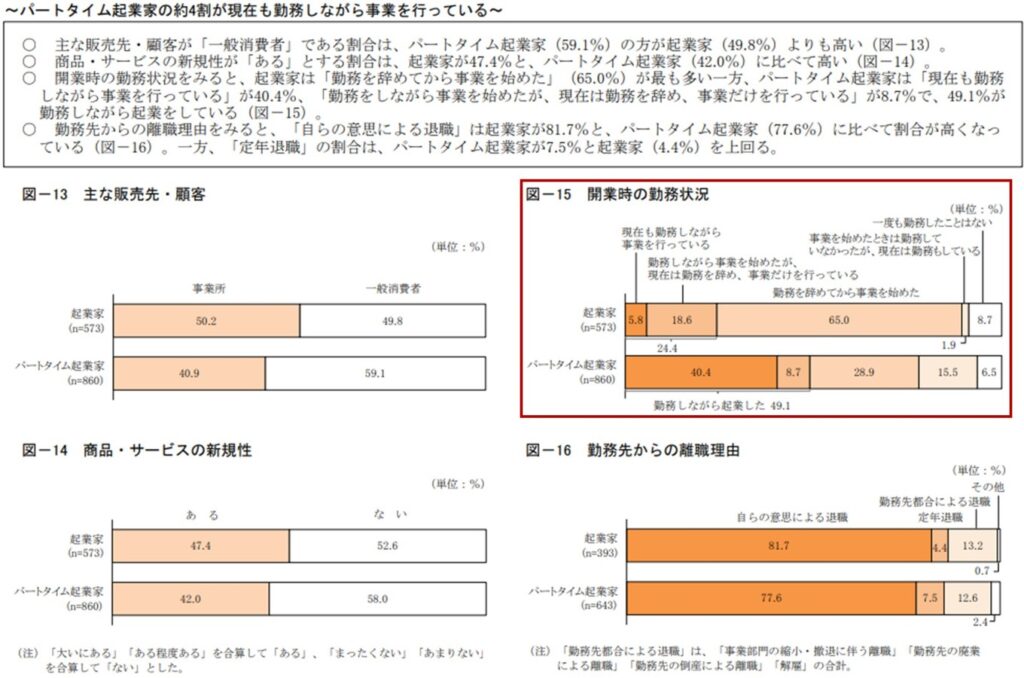

出典:日本政策金融公庫 総合研究所 「2021年度起業と起業意識に関する調査」

日本政策金融公庫の総合研究所の調査では、起業した人のうち約85%は、会社員などの本業を継続しながら事業を起こしています。勤務先からの収入を得ながら、事業をスモールスタートして経験や知識を積んだ上で個人事業主になる方が多いと分かります。

同調査では起業家の24.4%、パートタイム起業家の49.1%が開業時の勤務状況として「勤務しながら起業した」または「勤務しながら事業を始めたが現在は勤務を辞め、事業だけを行っている」と回答しています。

多くの方が、会社員をしながら副業でスモールスタートすることで、リスクを抑えつつスキルや経験を蓄積して、挑戦していることが分かります。

サラリーマンでも個人事業主になれる!始めるメリット

会社員に個人事業主がおすすめな理由

日本政策金融公庫の調査で、本業を継続しながら起業している方が多いことがお分かりいただけたと思いますが、会社員をしながら個人事業主になることは、メリットが多いです。

ここから、会社員にとって個人事業主がおすすめな理由をご紹介します。

会社員に個人事業主をやるメリット1

将来独立するときの準備ができる

将来の選択肢を考えるときに、多くの人は現在の勤務先の仕事を継続する、もしくは転職することが主な選択肢になるでしょう。

しかし、週末起業しておくことで、独立という新しい選択肢を増やすことができます。会社員をしながら個人事業主としても仕事を始めておくことで、事業が軌道に乗ったタイミングで独立できる選択肢を持つことができます。

本業と並行して継続するのも、本業を辞めて起業した事業に注力することも自分で選ぶことが出来るようになります。また会社員として働きながら、独立に向けた知識やスキルなども身につけることが出来るでしょう。

会社員に個人事業主をやるメリット2

サラリーマンだけより収入源が増える

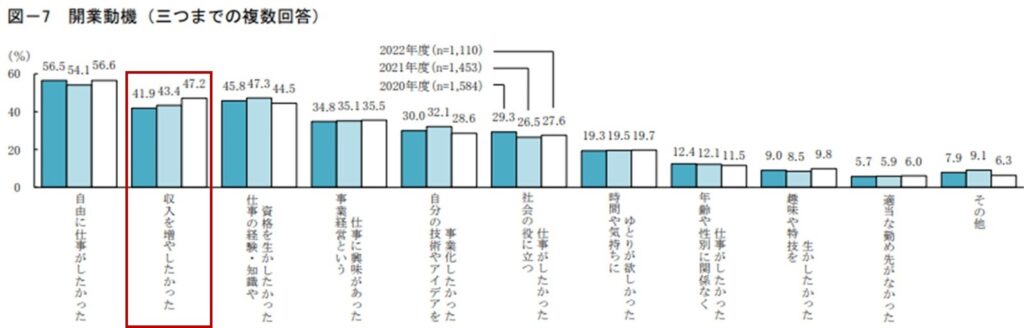

日本政策金融公庫が実施した「新規開業実態調査アンケート」では、会社員(サラリーマン)をしながら個人事業主として起業した方にアンケートを取り、起業理由として「自由に仕事がしたかった(56.6%)」の次に多いのが、「収入を増やしたかった(47.2%)」という回答でした。

毎月数万円程度の収入が増えるだけでも、プライベートで「ちょっと欲しい物」が買えるようになったり、起業に向けた資金として勉強したかった講座をうけたり、使いたかった有料ツールを使ったりすることが出来るようになります。

会社員として給料を稼ぎながら、個人事業主としても仕事を始めるのは、こうした金銭的なメリットが大きいのは事実でしょう。

会社員に個人事業主をやるメリット3

リスクを抑えられる

一般的に、起業はリスクが伴います。自分で始めた事業で安定的な売上が上がらない、思ったように収益が伸びないことで必要なお金が手に入らないといったことがあります。

一方で、会社員(サラリーマン)をしながら個人事業主として副業を始めたり、起業することで、こうしたリスクを抑えることができます。また起業が失敗して職を失うリスクも抑えられます。

会社員(サラリーマン)をしているうちに個人事業主としても仕事を始めることで、収益がどの程度出せるか?どの程度の時間が必要か?新しい人脈や知識をどのように得るか?といった自分で事業を始め、育てていく経験を積むことができます。

実際に自分で事業を始めてみると思ってもみないことが起こります。こうした出来事を会社員として生活を安定させながら慣れておくことで、収益の目途をたてて実際に起業する時に様々なリスクをおさえることができます。

会社員に個人事業主をやるメリット4

青色申告特別控除で、税制優遇できる(最大113万円)

まず、青色申告特別控除とは、確定申告を青色申告で行った場合にのみ受けられる控除です。

条件を満たしていれば55万円か10万円の控除を受けることができます。また、e-Taxを利用した申告の場合は、最大65万円の控除を受けられます。

個人事業主の場合、収入から必要経費や各種控除を差し引いた「所得」に税法で定められた税率をかけ、さらに控除額を差し引くことで「所得税」額が算出されます。

- 収入-経費-所得控除ー特別控除=課税所得

- 課税所得×税率-控除額=所得税額

この特別控除が青色申告をすると最大で65万円引かれることになります。この節税効果について分かりやすいように総収入750万円だった場合を例に、御紹介しますね!

計算前提

- 総収入:750万円

- 経費:200万円

- 所得控除70万円(基礎控除・社会保険料控除・医療費控除など)

かつ

- e-taxを利用

白色申告(特別控除なし)

- 総収入750万円-経費200万円ー所得控除70万円=課税所得450万円(*)

- 課税所得450万円×所得税率20%-税率別控除427,500円=所得税額532,500円

青色申告(65万円特別控除あり)

- 総収入750万円-経費200万円ー所得控除70万円-特別控除65万円=課税所得415万円

- 課税所得415万円×所得税率20%-税率別控除427,500円=所得税額402,500円

青色申告特別控除(65万円控除)の適用で、白色申告時の所得税額532,500円-402,500円=130,000円の節税効果があることになります。

さらに、住民税の金額も上記の課税所得金額(*)をもとに計算されることを考えると、1年間でさらに大きな納税額の差が発生することになるのです。

青色申告特別控除には55万円(最大65万円)と10万円の2種類があり、どちらかを選んで控除を受けることができます。節税効果の高い55万円(最大65万円)の控除を受けには、次の条件を満たす必要があります。

- 開業届と青色申告承認申請書を税務署へ提出している

- 得ている所得の種類が「不動産所得」「事業所得」「山林所得」

- 複式簿記で記帳していること

- 確定申告時に青色申告決算書(貸借対照表と損益計算書)を添付する

- 決められた期限内に確定申告を行うこと

- e-Taxによる電子申告または電子帳簿保存を行っていること

様々な条件がありますが、税金として納める額が減らせます。これは会社員が副業として収益を得ていても上記条件を満たしていれば特別控除を受けられます。こうした税金対策のメリットも会社員が個人事業主を始めるメリットの1つでしょう。

会社員に個人事業主をやるメリット5

経費計上できる

先ほどの所得税計算でもお示ししましたが、個人事業主は、個人事業で必要となった経費を総収入から差し引くことができます。日本は課税所得額に応じて税金(所得税や住民税など)が決まって支払いますが、事業で必要となった経費を差し引くことで、課税所得額や税率を下げることで所得税の納付額が減ります。

皆さんが行う事業によって経費計上できる品目は異なりますが、一般的に事業で必要なった費用は経費として計上できます。また、青色申告の「少額減価償却資産制度」を利用することで、30万円未満の資産や備品に対して減価償却資産として一括で経費処理できます。

<経費計上できる品目例>

- 事業で利用する備品(パソコン、コピー機、ボールペンやノート)

- 通信費(Wifi料金、電話代)

- 水道光熱費(水道代、電気代)

- 宣伝広告費(広告、チラシ)

- 業務委託費(事業内容の相談や業務のサポートなど)

会社員に個人事業主をやるメリット6

経費で家族に給料を支払える

家族に事業を手伝ってもらう場合は、家族に支払う給与分を経費として扱うことができます。家族の給与を経費として計上する際は、「青色事業専従者給与の届出書」を提出する必要があります。なお、15歳以下の家族や親族は対象外です。青色申告書を提出している場合、給与額に上限額は設定されていません。

また、自宅の一部を事務所として利用している場合は、「家事按分(かじあんぶん)」制度を活用できます。自宅の家賃や光熱費なども経費に計上することで節税対策になります。

会社員に個人事業主をやるメリット7

住民税や国民健康保険が安くなる

住民税は課税所得の金額に対して一律10%を納めることになります。そのため、65万円の特別控除を適用して、課税所得を減らすことができれば、6万5千円分の住民税を削減することができます。

国民健康保険も、課税所得所得に基づいて保険料が計算されます。そのため、所得金額から65万円の控除を適用することが出来ると、保険料も削減することができるのです。

会社員に個人事業主をやるメリット8

3年間赤字を繰越できる

青色申告では、赤字による損失を3年間繰越できます。例えば、1年目が赤字だった場合、税金がかかりません。次の年に黒字になれば赤字分を相殺することができます。赤字を繰り返す場合は「損金申告用申込書」を提出する必要がありますが、3年以内に黒字になれば、損失を取り戻すことができます。

また、前年に黒字で今年赤字になった場合、「繰り戻しによる還付請求」をすることができます。これにより、前年の納税額から今年の赤字分の税金を還付してもらえます。

会社員に個人事業主をやるメリット9

本業所得と副業所得で損益通算出来る

会社員をしながら、個人事業主になる場合、会社員としての本業所得と個人事業主としての副業所得で一定の条件を満たした場合に損益通算できます。副業の収入で赤字となった場合、会社員としての所得から副業の赤字分を差し引いた所得を課税所得とできるので、会社員だけの給料で課税される額よりも減らすことができます。

例えば、本業の課税所得が550万円で、副業で50万円の赤字となった場合、損益通算して550万−50万の500万円に対して税金がかかります。

2022年8月に国税庁は「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)を発表し、同改正案について意見募集をしました。副業収入300万円以下の場合には「雑所得(業務に係る雑所得)」に該当する旨が示され、少額の副業では青色申告特別控除によって税額を抑える行為ができなくなる可能性がありました。

しかし、7,000件を超える意見が殺到し、2022年10月7日、いわゆる副業収入の所得区分等に関する『「所得税基本通達の制定について」の一部改正について(法令解釈通達)(課個2-21ほか2課共同)』が公表され、上記の改正案が大幅に修正されることになりました。

出典:国税庁「令和4年分の確定申告においてご留意いただきたい事項」

今回公表された改正通達では、上記が削除された上で、“その所得に係る取引を記録した帳簿書類の保存”がある場合には、概ね「事業所得」に該当する旨が示されています。これにより副業収入があり、帳簿保存を行えば概ね青申告特別控除の摘要を受ける事が可能となりました。2022年分以後の所得税の確定申告に適用されます。

コチラの国税庁の発表資料に掲示された図からも分かる通り、年間収入が300万円以下でも「記帳・帳簿書類の保存がある」場合には、概ね事業所得として認められることになり、本業との損益通算を考えることができるようになっています。

ただし、注意書きに「その所得を得る活動に営利性が認められない場合」とあるように、実体のない副業を用いた節税は禁止されていますので、しっかりと個人としても事業を運営していきましょうね!

サラリーマンが個人事業主になるデメリット

会社員が個人事業主になるときのリスク

会社員が個人事業主になるときのメリットをご紹介させていただきましたが、反対にデメリットは何があるのでしょうか。ぜひ、メリットとデメリット両面を鑑みた上で、個人事業主になるかどうかご自身で判断してくださいね。

会社員が個人事業主になるデメリット

自由な時間が少なくなる

会社員が個人事業主になる場合、サラリーマンとしての仕事が休みのときに事業を行ったり、個人事業主としての確定申告の準備をします。そのため、自由な時間が減り、十分な休息が取れなくなる可能性があります。

十分な休息が取れなかったり、常に事業や仕事のことを考えていると、慢性的に疲労がたまり、日々の業務にも支障が出てくるかもしれません。無理のない範囲でスモールスタートから始めてみて、少しずつペースを掴んでいってくださいね!

会社員が個人事業主になるデメリット

失業保険を貰えない可能性がある

失業保険は、求職活動中である必要があります。よって、サラリーマンとしての本業を退職して求職している場合や、起業の準備をしながら求職している場合であれば、失業保険を受け取ることができます。

一方で、既に起業をしている場合、失業保険を受け取ることが出来ません。起業に必要となる書類を提出することで起業したと判断されるため、まだ起業準備中だった場合も失業保険が受け取れなくなってしまいます。

会社員が個人事業主になるデメリット

一部に所得では、青色申告の対象にならない

青色申告特別控除は、不動産所得・事業所得・山林所得が対象です。そのため、次のような所得は、雑所得に該当すると国税庁HPで発表されていますので、注意してくださいね。

<雑所得例例>

- 原稿料、講演料又はネットオークションやフリーマーケットアプリなどを利⽤した個人取引による所得(業務に係る雑所得)

- 衣服・雑貨・家電などの資産の売却による所得(※ただし、⽣活に使⽤した資産の売却による所得は⾮課税(確定申告は不要))

- ⾃家⽤⾞などの貸付けによる所得

- ベビーシッターや家庭教師などの副業による所得

- ビットコインをはじめとする暗号資産の売却等による所得(「その他の雑所得」)

- 競馬等のギャンブルから⽣じた所得(「一時所得」)

出典:国税庁「令和4年分の確定申告においてご留意いただきたい事項」

会社員が個人事業主になるデメリット

青色申告書や確定申告書などの手続きが手間

青色申告書や確定申告書など、個人事業主は準備する必要がある書類がたくさんあります。また、定期的に帳簿を付ける必要があるため、マメな性格の人でないと難しいと感じることもあるでしょう。

私達のような税理士は、忙しい個人事業主の代わりに申告手続きや帳簿の記帳などを支援しています。皆さんがお一人で事業をされる際に、様々な相談ができる税理士を見つけておくことは事業が成功する上で重要だと考えています。

もし確定申告や記帳時の勘定科目がわからない時、事業運営の資金調達などでお困りの際には、気軽にお問い合わせくださいね!

サラリーマンでもできる!

個人事業主になって確定申告するまでの手続き

開業届を提出する

所轄する税務署に「個人事業主の開業・廃業等届出書(開業届)」を提出します。開業届の提出は、業務開始から1ヶ月以内に提出することになっています。

しかし、提出が遅れたり、提出をしなくても罰則にはなりません。一方で、開業届を提出しないと、青色申告ができないので所得金額の控除や本業所得との損益通算、赤字の繰越などのメリットを得ることはできないため注意しましょう。

開業届は国税庁のWEBサイトからダウンロードして、e-taxというインターネットサービス上で提出することができます。もちろん税務署の窓口に提出または郵送でもできますが、インターネット上でも簡単にできるので調べてみてくださいね。入力項目がわからない場合は、税務署や開業支援に強い税理士に相談してください。

freeeやマネーフォワードなどでも簡単に開業届を出すことができるので、試してみてくださいね!

青色申告承認申請書を準備

所轄する税務署に「所得税の青色申告承認申請書」を提出します。(所轄税務署がわからない方はコチラで事業所の住所から所轄する税務署を確認することができます)。原則、事業を開始してから2ヶ月以内に提出します。なお、提出期限が土日祝日の場合は、週明けの平日が提出期限となります。

申請書は、国税庁のリンクから、e-Taxのソフトで作成します。なお、会計ソフトから作成することもできます。

法人口座とクレジットカードを解説する

必須ではありませんが、日々の取引を帳簿につける必要があるため、個人の口座と分けて運用するほうが事業の収入や事業経費がわかりやすいでしょう。

帳簿を付ける

帳簿は、売上・経費・仕入れなど事業を行う上でのお金の流れを記録したものです。青色申告の場合、複式簿記の形式に従って、帳簿を作成する必要があります。また、備品などの経費購入で使った領収書や、取引先との請求書、契約書などの書類など事業を行う上での書類を一定期間保存しておく必要があります。

会計ソフトを使ったり、税理士に相談しながら帳簿のフォーマットを決めて作成していきます。

最近はfreeeやマネーフォワードなどのインターネットサービスを利用すると初心者向けの案内やマニュアルとともに帳簿の作成方法を教えてくれています。「複式簿記?」と言われてもピンとこない方も多いと思いますが、そういう方はこうしたWEBサービスに登録してみるのもおすすめです。

青色申告決算書を作成する

日々記帳した帳簿の内容を決算書形式で記入します。青色申告決算書の作成では、帳簿・貸借対照表・損益計算書が必要です。

<青色申告決算書の構成>

- 損益計算書

- 売上・支払に関する内訳

- 減価償却に関する内訳

- 貸借対照表

作成する上では専門的な会計知識が必要となります。初めて作成する方は、私達のような税理士にも相談してみてくださいね!

確定申告を行う

確定申告では、1年間の売上から、必要経費を差し引いた所得をまとめ、納税するための金額を報告します。確定申告の際に青色申告として提出します。

<提出書類>

- 確定申告書

- 青色申告決算書

- マイナンバー関連書類

- 控除関連資料(対象者のみ)

- 取引先からの支払調書(対象者のみ)

- 源泉徴収票(会社員などの給与所得者のみ)

会社員(サラリーマン)と個人事業主の違い

最後に「会社員をしながら個人事業主になる場合」と「個人事業主だけを本事業とする場合」の大きな違いをご紹介します。

サラリーマンとして会社員をしながら個人事業主をする場合は、会社員としてのメリットを受けることが出来ることがご理解いただけるのではないでしょうか。忙しいなどのデメリットはありますが、個人事業主として挑戦したいと考えている方は、是非会社員をしながら個人事業主をご検討ください。

会社員(サラリーマン)と個人事業主の違い

健康保険で比較

会社員は、健康保険(健保)に加入します。事業サイズに応じて、全国健康保険協会(協会けんぽ)または、健康保険組合(組合健保)に加入しています。

協会けんぽは、中小企業で勤務する方とその扶養家族が加入する保険制度で、たいてい水色の保険証です。保険証を持っている方は比較的安価に健康診断を受けることができ、会社が促進する健康施策を活用することもできます。

大手企業では健康保険組合(組合健保)を導入している事が多いです。日本国内の約4分の1の方は、組合健保に加入しているといえます。法律で定められている最低限の健康保険給付の他に、組合が独自に提供する健康関連サービスや付加給付を受けることが出来ます。協会けんぽよりも更に手厚いサービスが含まれています。

会社員をしながら個人事業主になる場合は、上記のいずれかの健康保険に加入することができます。健保は、会社が保険料の半分を負担するため、実質的に個人の負担率は5%程度です。

一方で、会社から雇用されていない個人事業主の方は、「国民健康保険(国保)」に加入します。国保は、「市町村国保」または「組合国保」に分かれます。組合国保は医者などの特定業種の個人事業主が対象となります。

国保は、収入に関係なく一定額負担します。健保と比較すると割高であり、且つ個人事業主の場合、事業所負担が実質自分の負担となります。また傷病手当や出産手当も出ません。保険料は自分で納付する必要があるという手間もあります。会社員をしながら個人事業主になる場合、そのまま健保を使うことが出来ます。

なお、市町村国保は、地域によって保険料が異なっており、地方の方が保険料が割高な傾向にあります。

会社員(サラリーマン)と個人事業主の違い

健康保険組合(健保)と国民健康保健(国保)の違い

| 健康保険組合(健保) | 国民健康保健(国保) | |

|---|---|---|

| メリット | 扶養認定制度がある 任意継続制度がある 保険料が労使折半 保険給付の内容が手厚い(傷病手当金や出産手当金など) | 保険料が収入に関わらず定額(組合国保の場合) |

| デメリット | 保険料が収入に比例して高くなる | 扶養認定制度がない 健保と比べて保険料が割高になりがち 傷病手当金や出産手当金がない or 少ない 自家診療は保険給付の対象外(医師国保・歯科医師国保の場合) |

会社員(サラリーマン)と個人事業主の違い

年金で比較する会社員と個人事業主の違い

日本の公的年金制度は、全員が加入する国民年金(基礎年金)と会社員が加入する厚生年金の2階建てとなっています。更に、企業や個人によっては、企業年金や個人型年金(IDECO)などにも加入が可能です。

国民年金は、2023年現在で月額の定額料金が16,520円となっています。一方で、厚生年金の保険料は、収入により異なっており会社が半分負担してくれています。

65歳になったタイミングで年金を受給します。会社に勤務しながら個人事業主をしている場合と、個人事業主のみの場合で比較すると、会社に勤務している人の方が将来的により多くの金額を受給できます。

これも気になる!に回答します

個人事業主に関するよくある質問

個人事業主になれない人とは

個人事業主になれない人は、本業で副業が禁止となっている会社員や公務員です。会社勤めでなければ「個人事業主になれない」ことは基本的にないでしょう。

もしお勤めの会社の就業規定に「副業の記載」がない場合は、まずは「自分がやるかどうか」はおいておいて、総務や人事に会社として社内方針を確認しましょう。

就業規則になければ「個人事業主を始めて怒られる理由」はありませんが、規則がなくても後から怒られるリスクを下げるために、念の為に確認はして、特に問題がないのであれば副業を始めるのが良いでしょう。

正社員でも個人事業主になれる?

国の法律では、会社に所属しながら副業として個人事業主をすることの規定がありません。そのため正社員でも個人事業主になることができます。しかし、企業によっては独自に就業規則で副業禁止と記載している場合があるので、みなさんが勤務する企業の就業規則を確認してくださいね!

収入いくらあれば個人事業主?

開業届を提出するだけで個人事業主になることができます。そのため「収入がいくら?」といった制限はありません。一般的に確定申告や青色申告が必要となる年間20万円以上の所得がある方が個人事業主として開業届けを出すことが多いです。

個人事業主と法人化はどっちがおすすめ?

企業活動で必要となるサービスの購入費用や事務的な物品の購入などの費用を減らしたい方は、個人事業主として開業届を出すのもおすすめです。開業届を出して確定申告をすることで、事業として必要な経費は売上から引いて、節税対策をすることもできる可能性があります。

更に、一定の利益が出ている方は、法人化することで税制優遇をより得ることができます。ただ、法人は決算をしたり、手続きも複雑になることがあるので、事前に税理士に相談し、シュミレーションをしておきましょう。

個人事業主がするべきこと

個人事業主になるためには、開業届と青色申告承認申請書を提出し、日々の取引を帳簿に付ける必要があります。また、1年間の取引に関して確定申告も必要となります。

専門的なことがわからなくても最近はfreeeやMoneyfowardなどのサービスで、オンラインでガイド付きで簡単に済ませることもできます。実際の確定申告で収益と出費の帳簿をつけたり書類の用意の仕方がわからない方は税理士に相談してみてくださいね!

まとめ|個人事業主になれない人はどんな人?

副業と個人事業主の違い

本記事では、個人事業主と副業や自営業の違いを整理した上で、さまざまな切り口でメリット/デメリットをご紹介しました。更に、個人事業主になれない人・向いていない人の特徴をもとに、皆さんが個人事業主として新たなチャレンジをしようとする際に参考にしていただけたら嬉しく思っています。

会社員が個人事業主になることがおすすめな理由とリスクも合わせてご紹介しています。多くの個人事業主を支援してきたプロの税理士の観点から、個人事業主が必要となる手続きやメリットをご紹介しました。

多くの個人事業主の方は、税理士に相談しながら帳簿の記帳や確定申告をしています。不安な点がありましたら気軽にお問い合わせください。皆さんからのお問い合わせをお待ちしています!